投資といえば王道は株、株といえば代表的な株価指数としてダウ平均株価指数(ダウ・ジョーンズ工業株価平均、ニューヨーク平均株価)がある。株を持つことのメリットとして中長期には増える可能性が高いこと、根拠としてダウ平均株価指数が右肩上がりであることが説明に使われることが多い。しかし完全に右肩上がりなのは長期的に見たときであって、長くないスパンで見れば右肩上がりでなかった期間もある。では実際、ダウ平均株価指数や日経平均株価指数が過去、右肩上がりにならなかった期間、歴代最高値が更新されなかった期間というのはどれくらい長いものがあるのだろうか。

[推敲度 3/10]

本記事ではダウ平均株価指数が歴代最高値を更新しなかった期間を「停滞期間」と呼ぶことにし、期間の長かった停滞期間を集計し、停滞期間の長さワースト20までランク付けしてみる。また停滞期間の長さワースト10までの詳細な停滞理由と回復理由を調べてみた。

ちなみに本ブログは2005年末から始めて19年強、記事は350記事ほどになるが、「投資」を話題に書くのは初めてだ。サラリーマンとなった自分が片手間に「投資」(金融投資すなわち株、投資信託、その後、貴金属積立なども)を始めたのは実は2007年末、すでに17年強になる。「ハマった」時期もあると言えるが、全体としては「まったり」続けてきた。近年「投資」に関しても思うところが増えてきたので、このブログで今後投稿していきたい。本記事はその第一弾である。

【目次】

0■調査方法概説と言葉の定義

1■ダウ平均株価指数「停滞期間」上位20位(ワースト20)リスト

2■上位10位(ワースト10)「停滞期間」の理由解説

3■集計内容関連データ

4■停滞期間の視覚化

5■ダウ平均株価指数の停滞期間データに関する考察

6■(参考資料)データ集計方法解説

7■終わりに

0■調査方法概説と言葉の定義

調査方法は下記サイト

Stooq

https://stooq.pl/

より1896年5月27日~2025年3月11日のダウ平均株価のデータを入手し、表計算ソフトウェアMicrosoft Excelで独自に集計した。(集計方法は第6節で説明)

本ブログ記事ではダウ平均株価指数が歴代最高値を更新をしなかった期間(日数)を「停滞期間」と呼ぶことにする。単に前日株価を上回らなかった日ではなく、過去の最高値を更新しなかった日数であることに注意されたい。

株価が中長期間に渡り「右肩上がり」になるというのは、歴代最高株価を更新していくからこそ達成する事象であると考えた。

1■ダウ平均株価指数「停滞期間」上位20位(ワースト20)リスト

| 順位 | 停滞開始日 最高値更新日 | 停滞期間年数(日) | 停滞前最高株価 | 他の期間との関係 | 理由 |

| 1位 | 1929/9/4 1954/11/24 | 25.22年 (9212日) | 387.1ドル | 大恐慌、WWII | |

| 2位 | 1973/1/12 1982/11/3 | 9.81年 (3582日) | 1068.2ドル | 4位の後 | オイルショック |

| 3位 | 1906/1/20 1915/7/27 | 9.51年 (3475日) | 74.83ドル | 8位の後 | 鉄道業拡大後の停滞継続、WWI発生 |

| 4位 | 1966/2/10 1972/11/10 | 6.75年 (2465日) | 120.51ドル | 2位の前 | ベトナム戦争 |

| 5位 | 2000/1/15 2006/10/3 | 6.72年 (2453日) | 11759ドル | 6位の前 | ITバブル崩壊、米国同時テロ |

| 6位 | 2007/10/12 2013/3/5 | 5.40年 (1971日) | 14286.37ドル | 5位の後 | リーマンショック |

| 7位 | 1919/11/4 1924/12/31 | 5.16年 (1884日) | 1007.2ドル | 9位の後 | WWI戦後復興の遅れ |

| 8位 | 1901/6/18 1905/3/24 | 3.76年 (1375日) | 57.41ドル | 3位の前 | 鉄道業拡大後の停滞、金融恐慌 |

| 9位 | 1916/11/22 1919/7/9 | 2.63年 (959日) | 110.46ドル | 7位の前 | WWI、戦後のインフレ、スペイン風邪 |

| 10位 | 1956/4/12 1958/9/15 | 2.43年 (886日) | 524.6ドル | 朝鮮戦争特需後の調整、スエズ危機等 | |

| 11位 | 1987/8/26 1989/8/11 | 1.96年 (716日) | 2747.5ドル | 以下は未検討 | 以下は略 |

| 12位 | 2022/1/6 2023/12/13 | 1.93 年 (706日) | 37094.85ドル | ||

| 13位 | 1961/11/16 1963/9/6 | 1.80 年 (659日) | 742.7ドル | ||

| 14位 | 1899/9/8 1901/6/3 | 1.73年 (633日) | 56.3ドル | ||

| 15位 | 1960/1/7 1961/4/10 | 1.26年 (459日) | 695.8ドル | ||

| 16位 | 1983/12/1 1985/1/30 | 1.17年 (426日) | 1305.1ドル | ||

| 17位 | 2015/5/20 2016/7/12 | 1.15年 (419日) | 18371.95ドル | ||

| 18位 | 1994/2/1 1995/2/15 | 1.04年 (379日) | 4019.2ドル | ||

| 19位 | 1897/9/11 1898/8/5 | 0.90年 (328日) | 40.45ドル | ||

| 20位 | 1990/7/18 1991/4/17 | 0.75年 (273日) | 3030.5ドル |

2■上位10位(ワースト10)「停滞期間」の理由解説

前節の上記リストでは停滞期間の長さワースト20を挙げたが、以下ではワースト10までの停滞理由、回復理由を記述する。

ただし停滞期間ワースト10の中には、間が数ヶ月から1年ほど空いているものの、実質的に繋がっていると思われる停滞期間が4組もあることが判明した。よってそれらはまとめて記述する。

●1位 9212日 25.22年 1929年9月4日~1954年11月24日

[9/3記録の387.1ドルを上の期間、越えられず。]

停滞理由:いわゆる大恐慌、世界恐慌。その後も保護貿易主義の広がり(例:1930年に米国がスムート・ホーリー関税法を導入)、欧州情勢の不安(例:1938年にドイツのオーストリア併合&ミュンヘン会談)を経て、第二次世界大戦(1939年)に突入。戦後不況(1945年)、価格統制解除によるインフレと引き締め。冷戦の始まりと朝鮮戦争(1950-1953)。

回復:1950年代の住宅ブーム、自動車産業の発展、経済成長。

●4位 2465日 6.75年 1966/2/10~1972/11/10

[2/9記録の995.2ドルを上の期間、越えられず。]

●2位 3582日 9.81年 1973/1/12~1982/11/3

[1/11記録の1051.7ドルを上の期間、越えられず。]

ここで4位と2位を並べたのは実はこれらは2ヶ月の間を挟んで、ほぼ繋がっており、合わせて16.5年であることが分かる。後者の期間も995ドルを越えていない期間がほとんどである。

停滞理由:1960年代後半にインフレ率が上昇、金融引き締め。ベトナム戦争(1955-1975)の拡大。ベトナム戦争は1970年以降収束を見せるが、1973年に第四次中東戦争をきっかけにした第一次オイルショック、回復しかけるも第二次オイルショック(1979年)。

回復:FRBの金利引下げで回復開始、経済政策レーガノミクス(1981-)などにより上昇トレンドへ。

●8位 1375日 3.76年 1901/6/18~1905/3/24

[6/17記録の57.41ドルを上の期間、越えられず。]

●3位 3475日 9.51年 1906/1/20~1915/7/27

[1/19記録の74.83ドルを上の期間、越えられず。]

ここで2つを併記したのは9ヶ月の間があくものの、実質繋がっていると思われるため。

停滞理由:この期間の株価停滞はもともと鉄道会社の倒産ラッシュがきっかけで始まった1893年の恐慌かららしい。米国では1860~1890年にかけて鉄道が急速に発達、産業としても株式市場でも中心となった。「ダウ鉄道株平均指数」という株価指数も存在し「ダウ平均株価指数」と並んで重視されていたくらいであった。それが1893年以降は鉄道業が過剰投資などで調整する停滞期間に入った。1901年に投機的上昇で一時的に高騰するものの、その後さらに長く停滞することとなり、ダウ平均を停滞させる一因となった。政府の規制強化(ヘップバーン法など)、1906年4月サンフランシスコ地震、1907年金融恐慌が続く。1910年頃には一旦回復、1913年頃本格回復していくが、しかし1914年には第一次世界大戦でニューヨーク市場は四ヶ月閉鎖するなど、混乱が続き、停滞が続いた。

回復:この期間の末期に起こった第一次世界大戦では当初、市場が数ヶ月閉鎖されるなど混乱が起こったが、この大戦では米国が最初は中立国だったこともあり、1年ほどで戦争特需の恩恵を受け、また欧州から米国に金が流れ込み、金本位制が安定するなどし、株価は大幅な上昇をするに至り、1915年以降、最高価格を更新するようになった。

注記:上記のようにこの停滞期間はもともと1893年からと考えられるわけだが、今回の集計ではそれが出ていない。それはそもそも「ダウ平均株価指数」なるものがこの停滞の途中である1896年に創設されたからである。本ブログでの手法は「歴代最高株価を更新していない期間で株価停滞の期間を測る」手法であるから、適切な歴代最高を把握できていない期間すなわち1915年までは正確でなかったと言えるかもしれない。

もし本停滞期間の開始が1893年だったと見れば、WWI戦争特需による株価回復1915年まで22年を要したことととなり、大恐慌の25年に並ぶ停滞期間だったことになる。

●5位 2453日 6.72年 2000/1/15~2006/10/3

[1/14記録の11759ドルを上の期間、越えられず。]

●6位 1971日 5.40年 2007/10/12~2013/3/5

[10/9記録の14286.37ドルを上の期間、越えられず。]

ここで2つを併記したのは、間で1年間の上昇期間があるものの、後述のような理由で両者は関係があると思われるからである。

停滞理由: ITバブル崩壊(2000年)、米国同時テロ(2001/9)。住宅ブームで2006年に回復したとのことだが、2007年以降はサブプライムローンの問題でリーマン・ショックが起こり、再度の長期停滞が発生。結局、2006年の回復の住宅ブームがサブプライムローン問題のベースになったと思われる。

回復:FRBによる金融緩和政策による実体経済の回復。

●9位 959日 2.63 1916/11/22~1919/7/9

[11/21記録の110.46ドルを上の期間、越えられず。]

●7位 1884日 5.16年 1919/11/4~1924/12/31

[11/3記録の120.51ドルを上の期間、越えられず。]

ここでの2つの併記は4ヶ月の間を挟んで実質的に繋がっていたと思われるため。

停滞理由:第一次世界大戦(1914-1918)、 スペインかぜパンデミック(1918年)、戦後のインフレ、不況。また株式市場の未成熟もあったと思われる。

回復:FRBの金融緩和政策、米国の政治的安定、自動車産業、家電産業などの成長。長期投資家も増加。しかし証券規制が未整備で、信用取引が拡大、大恐慌の要因を生む。

●10位 886日 2.43年 1956/4/12 1958/9/15

[4/8記録の524.6ドルを上の期間、越えられず。]

停滞理由:1950年代前半は朝鮮戦争特需などにより景気が過熱気味。それによりFRBが利上げ。1956年にスエズ危機、ハンガリー動乱。1957年後半から1958年初頭にかけて、アメリカ経済は景気後退に突入。回復はFRBの利下げ、景気回復。

3■集計内容関連データ

・調査期間は1896/5/27~2025/3/11、その間の日数47040日(128.79年)

(日本の和暦で言えば明治29年~令和7年)

・ダウンロードしたデータによれば取引日数(開場日数)33341日(年換算91.28年)。上記128.79年との差13699日(年換算37.5年)は市場休場日。ちなみに調査期間47040日の平日単純計算、7分の5は33600日(年換算91.99年)であり、これと取引日数33341日の差259日が土日以外の休場日だと思われるが、129年間の土日以外の休場数にしては少なすぎるのでダウンロードしたデータにはおかしいところがあるかもしれない。

・すでにたびたび記述しているように、本ブログでは株価が歴代高値更新をしなかった期間を「停滞期間」と呼んでいる。

ちなみに集計は高値ベースすなわちその日の最高値が過去の最高値を上回っているかで集計した。(終値ベースすなわちその日の終値が過去の終値最高値を上回っているかで当初計算し、その後で高値ベースで集計し直したが、ほとんど同じで差が出ても数日だった。)

・停滞期間の長さ上位20期間は第1節の表のとおりである。概要は1位が25年以上、2位~7位が5年以上、8位~10位が2年以上、11位~18位が1年以上である。

・しかし第2節の「停滞理由」の分析で示したように停滞期間上位10期間のうち、4つの期間は終了後1年程度以内に、別な停滞期間が始まっており、分析内容から4組の期間は事実上繋がっていると見ることが出来ると思われる。よってこのような4組の期間を「準停滞期間」と呼ぶこととし、その間に挟まれた期間を「一時的浮揚期間」と呼ぶこととする。準停滞期間の期間を2つの停滞期間の単純合計とし、「一時的浮揚期間」を含まないとすれば、それぞれ16.5年、13.2年、12.1年、7.7年となる。

・上述の通り調査期間は1896/5/27~2025/3/11、128.79年だが、、、、

・停滞期間1位と準停滞期間4期間(すなわち9位以内)の合計年数は74.95年。割合としては58.2%

・2年以上の「停滞期間」(すなわち10位以内)の合計年数は77.38年。割合としては60.1%

・1年以上の「停滞期間」(すなわち18位以内)の合計年数は89.42年。割合としては69.4%

・以上は調査期間1896/5/27~2025/3/11での割合だが、調査期間のうち取引日数は 33341日(年換算91.28年)でそのうち歴代最高値を更新した日数は1612日(年換算4.41年)。割合は4.83%

・すなわち歴代最高値を更新できなかった日数は31729日日(年換算86.87年)。割合は95.16%

・上記調査期間の最低価格は1896/8/7の20.76ドル、最高価格は2024/12/4の45073.63ドル、

年利で計算すると8.25%

4■停滞期間の視覚化

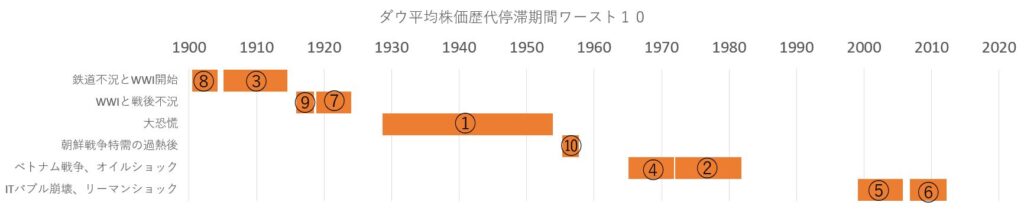

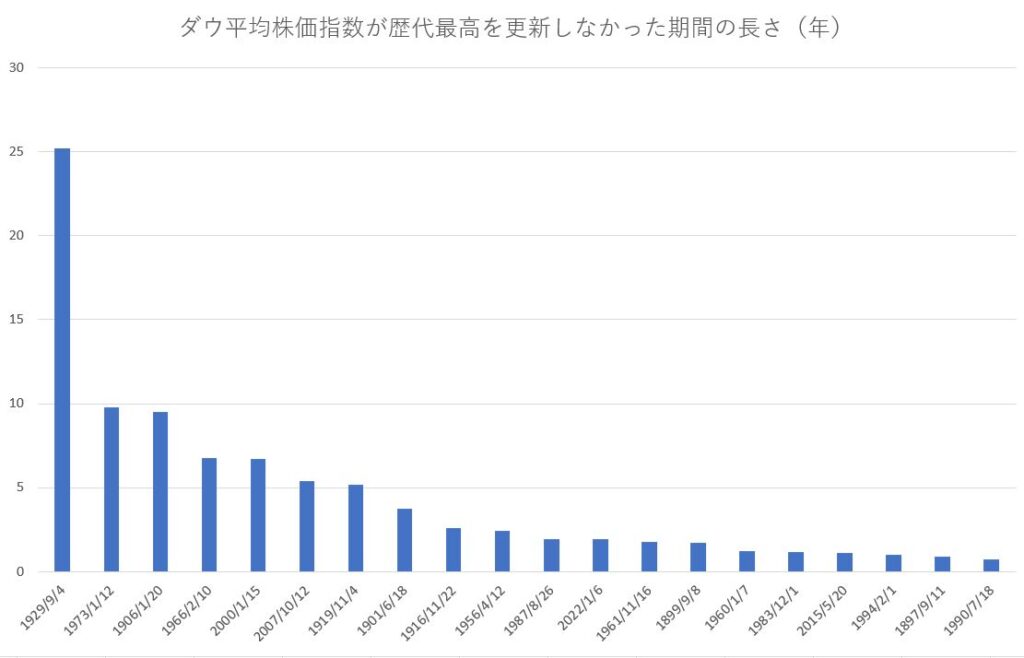

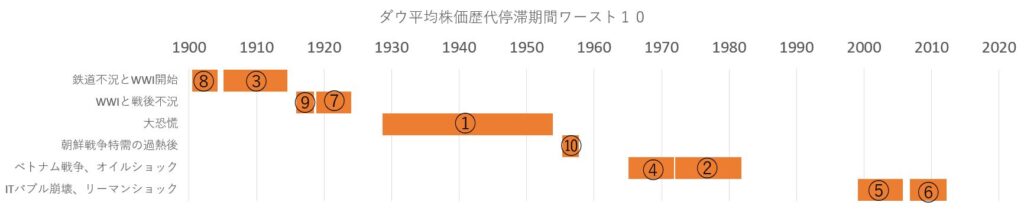

前節では停滞期間の長さを表現するのに、年月の割合(パーセンテージ)などで算出したが、視覚化するためにグラフ化した。まずは単純に停滞期間ワースト20をグラフ化した。

続いてワースト10に限り、ガントチャート(タイムチャート)にしてみた。

このオレンジ色が停滞期間、この場合ワースト10位の2.43年以上の停滞期間全てであるが、ダウ平均株価130年のうち、短くはないことが視覚的にも確認できる。オレンジ色以外の期間が最高値を更新している期間だが、実際にはワースト11以下の更新期間がその中にも多数含まれており、真に歴代最高値を更新した日数の累計は1612日(4.4年相当)となり、130年間の中では多いとは言えない限られた日数になる。

5■ダウ平均株価指数の停滞期間データに関する考察

●ダウ平均株価は右肩上がりだが停滞期間も短くはない

ダウ平均の滞留期間は最長で25年、それ以外に10年以上の「一時的浮揚期間含む停滞期間」が3回あったことが分かる。

米国株価は右肩上がりだと言われているが、歴代高値が長期更新しなかった期間も決して短いとは言えない。約129年のうち、1年以上停滞していた期間を合計すると約89年、70%にもなる。

これを具体的なイメージとしてどう捉えるか。すなわちある時期にダウ平均に連動するような株を買っていた場合、過去最長で25年間値が回復しなかったことがある。10年以上回復しなかった期間(一時的な浮揚含む)は3回ある。2年以上回復しなかった期間は129年のうち77年、60%となる。

すなわち米国株を買ったら短期間で上昇すると考えるのは相当危険であり、自分が買ったよりも上昇するのに1年以上かかるのはザラで、10年以上かかった事例が3回、最悪25年かかったということだ。

ただし、最長である25年、1929年9月~1954年11月というのは大恐慌、世界恐慌と第二次世界大戦を経た時期であり、株式市場や政府の経済政策も安定、成熟したものではなかった。よってこの時期は特殊だったとして、現実的には過去3回あった12年~17年の一時的浮揚を含む停滞期間を今後もある可能性と見るのが現実的だろう(ただしそのうち大恐慌後にあったのは1回だけだが)。すなわち15年程度、株価が停滞することは今後もありうると思われる。

(無論、大恐慌、世界大戦並みの混乱が続けば25年を超える停滞期間の再来もあり得る。)

●投資で勧められる「中長期的に」とは一体何年なのか

米国株が中長期的には上昇していることから、投資の勧めの根拠とされることが多いが、一方で中長期的な視野で行うことが推奨されている。しかし中長期的というのが具体的にどれくらいなのか、データを根拠に主張されることは多くないように思われる。

そのデータとして使えるのが上の停滞期間の過去実績ではなかろうか。すなわち株式投資を本気で行うならば、一番長期的には25年以上の覚悟を持つべきである。

そこまででなくとも、少なくとも10~20年の覚悟は持った方がよい。

投資関係の体験談の記事を読んでいると、「投資が嫌になってしまう事例」「大損を抱える事例」として、上がり調子の時に開始して、毎日のように上がるのを楽しみとしていたのが、停滞期間に入りがっかり、あるいは上がり調子に気を良くして次々と身分不相応な額を投資するが、やがて停滞期間に入り、大きな含み損を抱える、というパターンがある。

そのような方々がもし上のようなダウ平均株価の歴史を認識していたら、同じような行動を取ったであろうか。

もっとも、成功体験というのは麻薬のようなもので、うまく行っている(順調に値上がりしている)と「この銘柄は大丈夫」「今回は大丈夫」「自分は大丈夫」などとして、成功が続くかのように思い込むものだ。たとえダウ平均の上のような歴史を知っていてもそれにより自分の行動に反映するのは難しいかもしれない。

●個別株のリターンとリスク

さて上記の分析は言い換えれば、投資というのは10年以上待てば含み損を抱えてしまった金融商品も回復できるだろう、というような論調になっている。

しかしこれはダウ平均株価の話で、個別銘柄(個別の金融商品すなわち投資信託やETF)で言えば必ずしもそうは限らない。なぜなら企業、業界には栄枯盛衰があるからだ。

別途調べてみると、ダウ平均株価は30社から構成されるが20世紀前半から入っていて現在まで続いているのは1932年から組み入れたP&Gとコカ・コーラしかない(コカ・コーラは一旦外れている)。

20世紀前半からダウ平均株価に入っていた一流?企業はほとんどがダウ平均から外れた後、倒産したり、買収されたりしたらしく、もし投資していたら最終的には損失となっていた可能性がある。

すなわち衰亡する企業に投資した場合には10年待とうが30年待とうが無駄だということだ。その一方で個別株は成長期にはダウ平均株価と比較にならないくらい大きなリターンが得られる可能性がある。虎穴に入らずんば虎子を得ず、といったところか。

昔はダウ平均株価指数はあくまで株式市場全体の傾向を示す「指数」でしかなかったが、現在ではダウ平均株価指数に連動する投資信託やETFが存在し、それに投資すれば個別株の衰亡に影響されない投資をすることが出来るようになった。

●ブログ主の体験

さて、本記事は私がブログ制作20年弱で初めて投資に関して書く記事であるが、自分の投資経験自体はすでに17年となる。そしてその間に、購入早々商品(銘柄)が停滞期間に入り、10年以上含み損を抱え、しかしその後回復、利益を出して売却した商品が3つあった(1つは中国株個別銘柄、2つは投資信託)。

自分は投資というのは、自分が信じることの出来る商品に投資をしたら、5年10年、利益が出るのを信じて待つのが基本だと思っており、上の3商品の含み損を抱えていた期間は正直、苦々しかったものの、最終的には利益が出て一応は満足している。

すなわち今回のようなダウ平均株価でのデータから分析して、改めて10年以上待つことの重要性を確認したわけだが、どちらかというと自分が抱いていた投資へのスタンスの妥当性を改めてダウ平均株価で確認した部分がある。

6■(参考資料)データ集計方法解説

本集計は上述のように表計算ソフト、エクセルで行ったもので、ダウ平均株価歴代データとエクセルが使えれば、誰でも再確認あるいは知りたいデータの集計ができる。以下、方法の概説と注意点を述べる。

・集計の方法

エクセルで読み込む。日付、株価の行に加えて以下の列を追加する。

追加セル列1。上から順に、前日までの最高値より上回ったかを判定。上回っていれば1、いなければ0。

追加セル列2。セル1の0が続いている日数を記録。

追加セル列3。セル1の0が続いていれば-1、1になった時に前日のセル2の値を記録。

セル3の値が各「停滞期間」の継続日数を表すものになり、同行の日付は停滞期間が終了した日付となる。

よってセル3で大きい順に並べ替え。停滞期間の大きいものに並ぶ。

各「停滞期間」の「停滞期間終了日-停滞期間日数」で停滞期間開始日が算出される。

・1行1日だが、休場日があるので、行数が単純に経過日数にはならない。日数を出すには日付セルの差から出す必要がある。最初、それに気が付かずに算出し、ネットで調べた日数と大きくズレていて混乱した。

・エクセルでは1900/1/1をシリアル値の起点としているため、1896年から始まるダウ平均の計算では工夫が必要。すなわち1900年以前の年代はシリアル値を出すのにそのままで使えない。シリアル値は400年連れで一巡するので、1900年以前の部分については状況に応じて400年を加算した値を使ったりすれば良い。

・前述したが、当初、取引日の終値ベースで集計したが、最終的に高値ベースで集計し直した。ざっと比較したが、数日程度のずれしか違いがなかった。

・試行錯誤しながら集計したものなので、ミスや勘違いがあるかもしれない。

7■終わりに

本記事ではダウ平均株価の歴代最高株価を更新しなかった期間を「停滞期間」として130年のデータからワースト20を集計した。ワースト10については停滞理由を解説、さらにガントチャート(タイムチャート)グラフにより視覚化を行った。日経平均株価でも試みる予定である。